全线飘红!继续决胜下半年

2023年上半年即将结束,各公募基金的业绩也能够见识一二,对下半年的布局形成指引。其实2023年并不好过,年初的收益被Q2吞没应该是多数人的现状,不仅仅是个人投资者,机构投资者同样如此。主要还在于今年的市场轮动过于频繁,更夸张的是一天之内可能就有多个毫无关联的板块“上下翻飞”,整个市场可以用一个字来总结——乱!

不过正因为如此,结构性行情才能体现出基金经理的能力,而且也有助于我们寻找其中的黑马。

我们今天就来梳理一下2023年上半年(截止6月18日,全文同)取得正收益的基金以及为何它们能够业绩为正,2023年下半年哪些板块还有继续投资的价值。

一

2023年上半年公募基金市场回顾

2023上半年能够代表中国基金的中证基金指数(H11020)上涨 0.43%,因此上半年所有泛基金指数都录得正收益,但分化比较严重,首尾差距接近7pct。各类基金指数上半年涨跌幅如下:

按照大类来看,QDII型(7.16%)>商品型(5.60%)>指数型>股票型(3.26%)>债券型(2.09%)>混合型(1.30%)>货币市场型(0.60%)。具体来看,指数型基金整体表现靠前,被动指数型、增强指数型、增强指数型债基、被动指数型债基分别为3.89%、3.14%、2.84%、1.61%。主动权益型基金表现偏下,灵活配置型、普通股票型、股债平衡型、偏股混合型分别为2.22%、2.02%、0.59%、0.57%。“固收+”型基金同样不错,一级、二级分别为2.46%、2.36%。债券型基金维持中等水平,中长期纯债型、短期纯债型、偏债混合型分别为2.05%、1.84%、1.71%。

从偏好上,上半年小盘价值风格型基金指数强于大盘,价值风格型基金指数强于成长。小盘>;中盘>;大盘,价值>;平衡>;成长。

聚焦到单只基金上,经统计,符合条件的基金共有18504只,上半年录得正收益的基金产品有12466只,在所有基金中占比接近67%。不过业绩分化同样严重,首尾业绩差最高超过130%,收益超过100%的基金仅有2只。靠前的基金多属于TMT行业,比如传媒、游戏、移动互联网、文娱、云计算、大数据等。以下是上半年不同类型基金业绩TOP3基金:

不可置否,上半年股市性价比要远优于债市。首先,国内基本面上Q1开局良好,Q2在低基数效应下预计表现也不错,虽然消费端复苏不及预期,但有投资端托底,叠加新动能发力,稳增长依旧有看头。其次,海外美联储在上半年加息渐缓,全球流动性边际宽松预期带动全球市场风险偏好提升,权益类资产持续受益。再次,从价格看,各大宽基指数的PE/PB均处于历史较低分位区间。

行业上,今年以来,市场围绕“数字经济”和“央国企改革+中特估”方向展开,前者代表经济发展新动能,后者则围绕作为经济压舱石的稳增长领域。

二

2023年下半年基金投资展望

就目前的A股市场而言,已处于筑底阶段,复苏势在必行。尤其是创业板指创下近10年的低点,深证成指同样如此,长期投资价值凸显。如果不想错过此次机会但又想控制风险的话,可以采用定投思维左侧分批捕捉赔率机会。

从中长期看,围绕国家安全的领域将会是博弈的重点,包括能源安全、科技安全、制造安全等;同时,修复作为主旋律也不可或缺,包括大消费、金融地产等旧动能代表,先进技术领域为代表的新动能等。

从基金经理角度出发,大部分都认为2023年是经济逐步修复的一年,市场整体也会受益而上升。但是上升并不是一帆风顺,当中会经历明显的底部震荡,不确定性较强,不宜过于乐观。经过统计,政策、复苏、结构性、稳增长、反复、估值等为当下经理们关注和经常出现的词汇。

在投资展望上,主要聚焦在以下领域:

一是新能源,悲观预期释放较为充分,有望从底部逐步修复,作为全球接下来10年重要的成长性资产有较大概率迎来新一轮估值修复。

二是国防军工,靠着需求引导规划、规划指导资源配置,景气度一直维持高位。在国家安全方面,国防军工是绕不开的领域之一,也必将成为市场关注重点。在我国确定未来3年国防开支保持高位增速的情况下,确定性较强,可以把握其中的周期去布局。

三是TMT,去年年末引爆全球的ChatGPT魅力不减,国产可控政策支持叠加技术创新双周期驱动,年内主线之一预定。作为高成长的代表领域之一,也是未来全球争夺的高地,在后摩尔时代,“新”的地位更高,比如新材料、新架构、新模型,与产业的融合也更为重要。

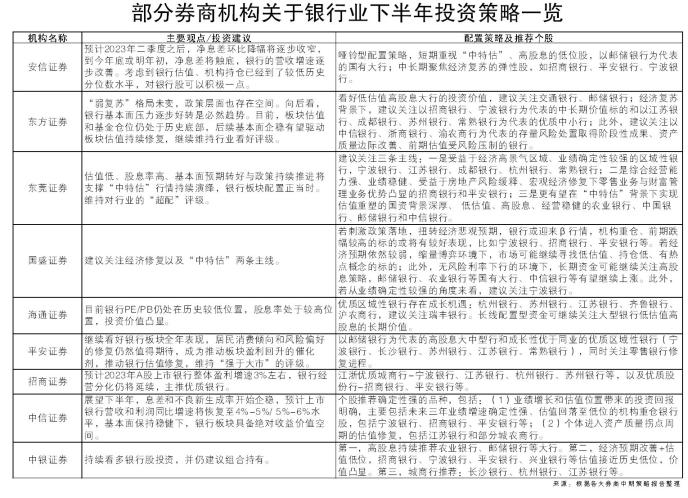

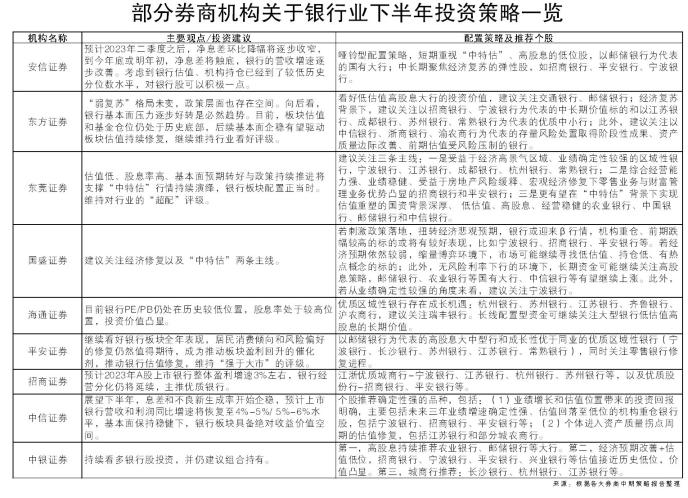

四是大金融,稳增长、促销费的基石之一,随宏观复苏可能会有真正的估值修复机会。由于过去3年以及政策出于风险考量的严格监管,大金融板块经历了长期且严重的杀估值阶段,整体上呈现低估值特点。但是其具有高权益乘数、高经营性现金流的优势,因此是市场上高分红、高现金的代表板块,稳健性、永续经营上风险更低。

五是大消费,众望所归的板块,外需不振只能寄希望于国内,确定性最强,但是过程或会相对曲折。

六是医药,具备中长期配置价值的板块之一。国内医药由于具有较高的净利和周转率,目前正处于盈利能力增强的阶段。尤其是研发能力远高于同期海外公司,比如创新药、高端医疗器械,而研发能力或将是未来重要驱动因素之一。而且从估值角度看,当前医药指数市盈率处于近10年较低分位水平,具备相当大的安全边际。

标签:

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前

股市要闻

1年前